自去年9月一来,“一揽子化债”的首个落地政策“35号文”出台,已过去整整一年。

在这一年里,化债政策持续密集出台,地方债务流动性风险整体得以缓释,但也出现了一些新问题,如地方付息压力凸显、非标负面舆情增加等等。

接下来,增量空间将进一步打开,对于投资人来说,关注点有哪些?

“一揽子化债”政策盘点

一年多以来,“35号文”、“47号文”、“14号文”、“134号文”、“150号文”等文件陆续出台,将贷款、债券、非标等金融债均纳入覆盖范围,债务口径较以往更大,化债核心在于隐债和经营性债务。

重点化债区域,也逐步由12个重点省份拓宽至涵盖其余19省份辖区内债务负担重、化债难度高的地区。

从时间节点上来看,“35号文”主要支持化解重点省份2024年底前到期的存量融资平台债务,以及在中央应急流动性借款里提到,支持化解重点省份2025年底前的到期债务。

“134号文”又将化解债务的到期期限延长至2027年6月,“150号文”也要求融资平台化债和退平台要在此期限内完成;

基本符合2018年多地提出的“隐债十年化解期限”,2027年6月之前城投债的刚兑预期加强。

化债已取得阶段性成效

本轮“一揽子化债”采取自上而下方式,化债重点从“置换存量”到“化解存量”再到“严控增量”;

以“问责地方+约束投融资自主权”为手段推动化债,具体方式包括财政、金融等多种措施。

根据中诚信国际研究院统计,2023年10月至今,有27省(除了北上广藏)发行了1.5万亿特殊再融资债,或可节省利息超400亿元。

重庆、宁夏、广西、内蒙古等地通过银团贷款、政策行贷款等方式对债券、非标债务开展了置换,广西还获得央行应急流动性贷款支持。

重点区域,如贵州还探索了区域内“统借统还”模式,推进债务化解与管控“全省一盘棋”。

从化债效果来看,“一揽子化债”已取得阶段性成效,地方债务增速放缓、结构优化、成本压降,城投债市场情绪显著提振。

根据中诚信国际研究院统计,一级市场2023年8月以来31省城投债发行利率均下降,城投债认购倍数明显增高,如天津8月最高认购倍数达105.09倍;

二级市场2023年8月以来31个省份城投债交易利差均收窄,目前城投债利差已压缩至近五年低位;

2024年上半年31省城投债发行利率均下降,降幅最大的前10位(津云青甘贵辽吉宁广重)均属于重点省份;城投企业融资结构也得到改善,非标占比持续压降。

化债中,出现的新问题

不可忽视的是,当前化债推进中,也出现一系列新问题:

1、融资受限,在“35号文”、“47号文”等政策约束下,地方新增融资受限、投资审批趋严,基建投资资金压力较大,将在一定程度上影响区域发展的长期可持续;

2、地方政府在债务化解中,面临多重压力,多地提出“砸锅卖铁”处置国有资产,短期内确实可以缓解化债资金短缺问题,但长期来看可持续性存疑;

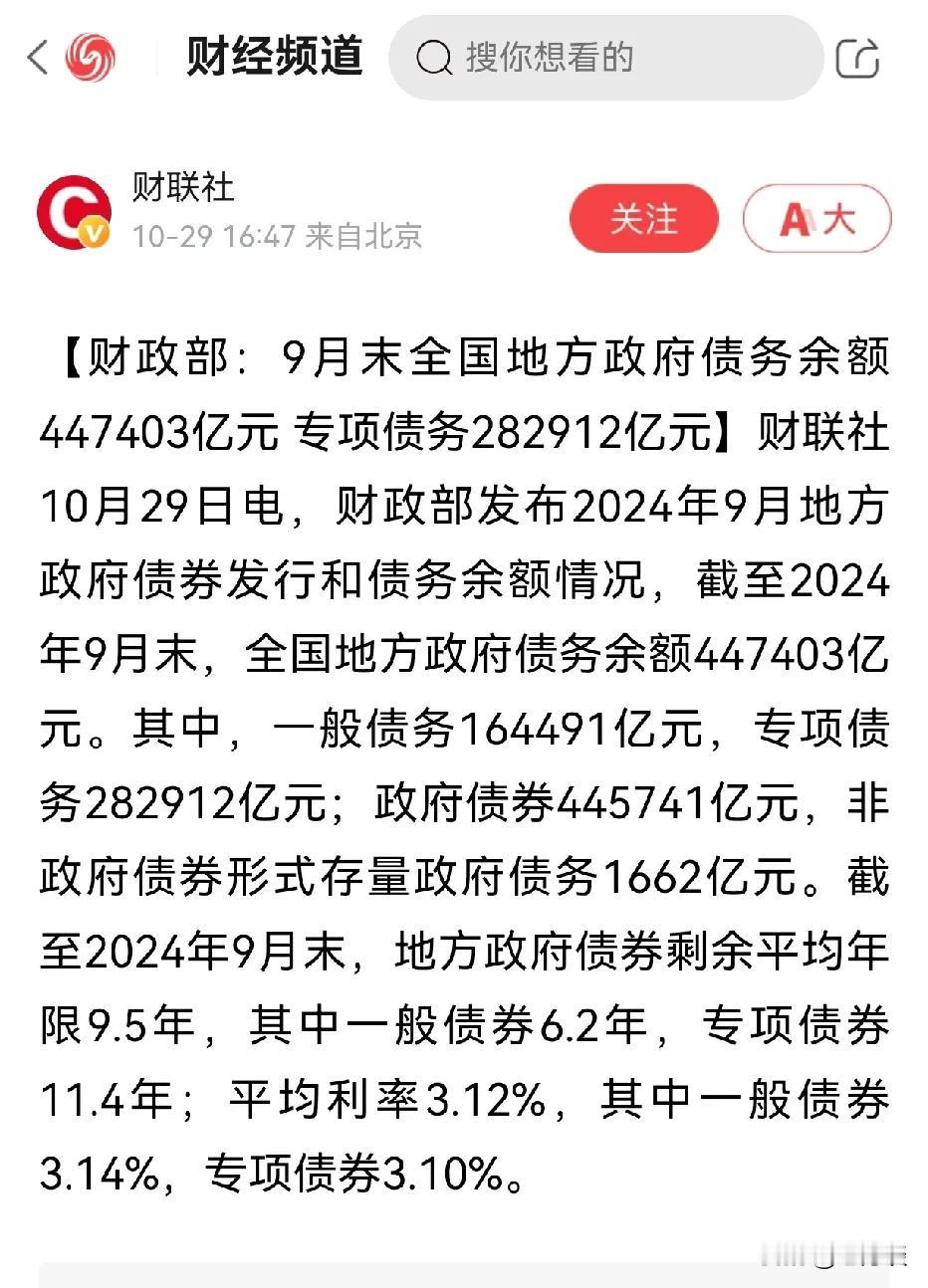

3、债务化解更多以改善结构为主,并非实质性偿还,地方债务付息压力突出,据中诚信国际研究院测算;

2024年包括地方债、城投有息债务等在内的地方债务付息规模或超4万亿,占地方广义财政收入的比重或超过20%。

此外,“一揽子化债”也加速了城投整合及产业化转型,据中诚信国际研究院统计,2023年共发生超350起城投整合事件,同比增长超10%;从去年11月至今,已有超200家城投企业声明转型为“市场化经营主体”。

但值得注意的是,城投企业尤其是名单内主体传统的基建及公益性业务占比很高,很难与地方政府一朝划断;

且自身造血能力不足,自主化债能力有限,剥离政府信用、市场化转型相对难度较大。

几点关注

综上所述,化债以时间换空间、以低息换高息,有效缓释了流动性风险,城投债短期风险无虞,短久期下沉策略仍可采用。

而长久期品种流动性不足,且利差保护偏薄,若赎回再现,防御性一般,对此投资人应予以关注。

同时,投资人也应关注城投转型中名单内、外融资平台的差异性风险演化以及置换资金到位后,城投债提前兑付的风险。

(声明:新闻来源丨城投猎人,版权归作者所有,如有侵权,敬请联络